Morse News

Adquirente de pagamentos ou de clientes?

Há 70 anos, o que era para ser um jantar de negócios tranquilo num restaurante nova iorquino virou uma saia justa enorme: o executivo que convocou o encontro tinha esquecido a carteira. No lugar do pagamento, ele acabou dando o seu cartão de visitas ao gerente do estabelecimento, com a promessa de voltar e pagar no outro dia. Meses depois, esse mesmo executivo voltou ao restaurante com uma proposta: e se esse “cartão de visitas” se tornar um meio de outros pagarem suas contas? Em apenas um ano, o tal “cartão de jantar” já tinha 20 mil usuários (lembrando aqui que eram os ANOS 50). E o que era para ser apenas um benefício extra daquele estabelecimento virou um meio usado em outros comércios e lojas da região – mais conhecido como o Diners Club, primeira bandeira de cartão de crédito do mundo. A vantagem dos estabelecimentos aceitarem esse pagamento e entrarem para esse Clube? Atrair mais clientes. Ou seja, nascia ali não apenas um novo meio de pagamento, mas também uma nova maneira de atrair clientes. Corta essa história para 2020: o cartão de crédito virou tão necessário e invisível no nosso dia a dia, que ele até mesmo, deixou de ser feito apenas na versão de plástico. Como negócio, no entanto, o segmento de pagamentos voltou ao desafio dos anos 50, afinal: como um meio de pagamentos pode gerar novos clientes para um estabelecimento? Na época, aceitar o Diners, e durante um tempo apenas o fato de aceitar um pagamento digital abria sim novas oportunidades, mas após a massificação desse tipo de pagamento, qual a próxima etapa para meios de pagamento não serem apenas um custo para os estabelecimentos e voltarem a gerar novos negócios?

Pivot.

No ecossistema de pagamentos, talvez sejam as adquirentes – aquelas empresas que fazem a transação entre o emissor do cartão e o estabelecimento acontecerem como a Cielo, a Getnet, a Rede e as novas entrantes como Stone, Pagseguro etc – que estão enfrentando o maior desafio. Além da competição mais acirrada, o que diminui o MDR, as tarifas que elas cobram pelas maquininhas (mais conhecido como: a receita principal do setor), há ainda a chegada das empresas de tecnologia e superapps, como Facebook, Mercado Livre, iFood e Rappi, desenvolvendo seus próprios sistemas de pagamento – movimento, inclusive, sobre o qual já falamos aqui. Isso porque nem começamos a falar do Pix… Se todo mundo do meio tecnológico “quer” ser fintech, sobrou para as adquirentes transformar os seus modelos de negócio para mostrar que podem ser mais do que apenas uma provedora de um produto financeiro. Como? Duas palavras para essas respostas: serviços e soluções.

Pequenos clientes, grandes negócios

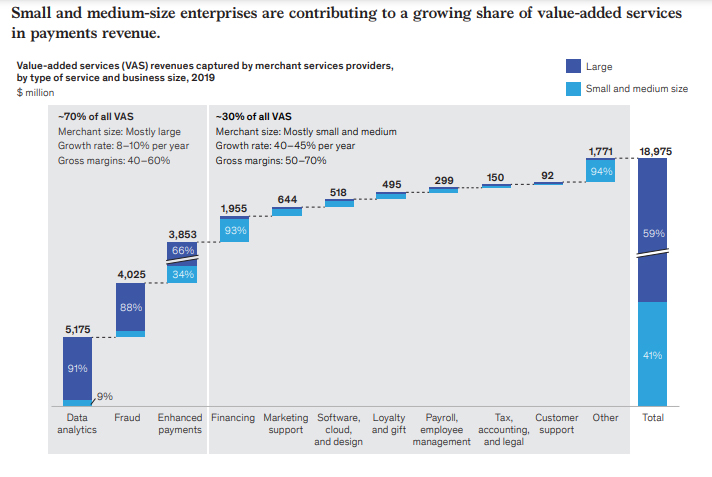

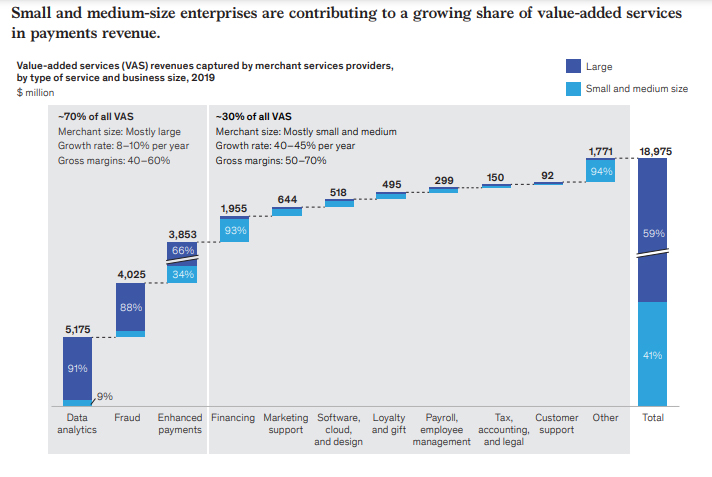

Um dos caminhos adotado pelas adquirentes é olhar para as pequenas e médias empresas. E faz algum sentido. De acordo com levantamento feito pela McKinsey, enquanto as grandes companhias contribuem mais para a receita do setor de pagamentos (59%), são as menores que oferecem melhores margens e investem mais em serviços extras oferecidos pelas provedoras de pagamento como serviços financeiros, de marketing, rewards e cashback, o que pode adicionar mais valor à tarifa oferecida pelas “maquininhas”. Ainda de acordo com este estudo, as PMEs foram responsáveis por quase três quartos de todo o crescimento de novas receitas no mercado de serviços ligados aos pagamentos nos últimos três anos. Falando nesses “serviços de valor agregado”, eles foram responsáveis por quase 30% da receita das empresas de pagamento no ano passado.

Transação aceita

Parada aqui para comentar sobre um número do uso de pagamento com cartão de crédito no Brasil: de dez anos para cá, o comércio varejista tradicional passou de ser responsável por 22,7% das transações de cartão de crédito feitas no Brasil para se tornar 12,3% desta fatia. A queda se dá pela entrada de serviços menores, varejistas menores e profissionais liberais no bolo de quem que aceita cartão, e mudou mesmo a cara da indústria, tanto que houve o crescimento das maquininhas “digitais”. Agora imagine o que vai acontecer com a aceleração da adoção do comércio digital e da venda via marketplaces e aplicativos?

Abracadabra

Falamos aqui a palavra mágica: marketplace. Com toda essa transformação acontecendo de um lado e a demanda crescendo da ponta das pequenas e médias empresas, você começa a entender porque tantas adquirentes estão olhando para negócios como serviços, soluções, ativação e até em se tornarem marketplaces. No ano passado, a Getnet lançou a Loja Digital, voltada para pequenas e médias empresas, juntando num espaço as soluções oferecidas para o pequeno e médio empresário. Já a Cielo foi num passo à frente e lançou a Cielo Digi, uma plataforma que reúne produtos e serviços digitais da própria empresa como gestão de dados e insights de negócio e cursos gratuitos sobre venda online.

O SVA dos Adquirentes

Nesta toada de oferecer novos tipos de serviços integrados para pequenos e médios empresários, a Stone, que já havia comprado participação na Collact plataforma de fidelidade que passou a ser acoplada ao seu serviço, ofereceu um pouco mais de R$ 6 bilhões para comprar a Linx, para avançar ainda mais em soluções de negócios como forma ampliada à solução de pagamento. Neste ano, a Pagseguro comprou a Zygo, plataforma de fidelização de clientes que permite que micro, pequenos e médios comerciantes adquiram, envolvam e aumentem sua base de clientes, oferecendo programas personalizados de marketing e fidelidade e fornecendo insights e análises do consumidor. Já a Cielo e a GetNet fizeram parceria com a Hands (#momentoautojabá) para levar soluções de ativação para seus clientes, os estabelecimentos comerciais. No caso da Cielo, um piloto chamado Cielo Push tem como objetivo oferecer, via push notification na audiência de Operadoras, formas de comunicação geolocalizada para os pequenos empreendedores. Sim, uma alternativa aos SuperApps que hoje fazem isso pelos estabelecimentos, gerando demanda no mundo digital, porém cobrando taxas como 20% a 30% e segurando para eles os dados e contato com os Clientes. Já no caso do Cielo Push, a lógica é inversa é a adquirente ajuda os estabelecimentos a criarem suas próprias bases.

The new club

Sempre repetimos por aqui sobre o poder dos dados e da capacidade de ativação, para empresas que nem sempre têm internamente acesso a análises, clusterização e comunicação hipersegmentada. As maiores empresas do planeta, como Google, Facebook e Amazon, se tornaram gigantes justamente por essa capacidade. E as adquirentes, que de um lado já possuem uma grande base de Estabelecimentos Comerciais, podem agora buscar na tecnologia e nas parcerias, uma nova forma de atrair mais negócios para seus clientes. Se antes o diferencial era abrir espaço para um novo pagamento, hoje em dia, o negócio é acrescentar valor para o meio que já existe. Eis o novo cartão de visitas.

-

Ghost Interview5 anos ago

Ghost Interview5 anos agoWarren Buffett 9.0

-

Morse News7 anos ago

Morse News7 anos agoGif Economy & Mobile Experience

-

Ghost Interview4 anos ago

Ghost Interview4 anos agoRoblox: o criador fala tudo!

-

Ghost Interview5 anos ago

Ghost Interview5 anos agoO novo Boss da AT&T

-

Investimento & Aquisições4 anos ago

Investimento & Aquisições4 anos agoOs KPIs de inovação da Ambev

-

Ghost Interview4 anos ago

Ghost Interview4 anos agoBio do Link(Tree)

-

Ghost Interview4 anos ago

Ghost Interview4 anos agoO efeito Reddit explicado

-

Inovação & Futuro4 anos ago

Inovação & Futuro4 anos agoDigital Twins: você sabe o que é isso?